E’ ormai un fatto incontrovertibile che le tariffe di trasporto via mare dei container stiano calando costantemente da diversi mesi. E’ altrettanto vero, però, che i tassi spot si mantengono a livelli notevolmente superiori non soltanto rispetto ai valori prepandemici ma anche a quelli del periodo precedente alla scoppio della crisi del Mar Rosso.

Le compagnie di navigazione potrebbero quindi essere tentate dall’idea di acquisire quante più prenotazioni possibili al livello attuale delle tariffe, piuttosto che provare a frenare ulteriormente la caduta dei noli attraverso la riduzione della capacità offerta sul mercato.

Secondo Sea Intelligence è proprio quello che sta accadendo in questo momento. La consultancy firm evidenzia come nelle ultime settimane sia complessivamente diminuito il numero delle “partenze in bianco” lungo le principali rotte tra l’Asia e il Nord Europa e tra l’Asia e la costa orientale del Nord America, così come si è osservato un trend simile anche sul trade tra il Far East e il Mediterraneo, anche se su questa direttrice le dinamiche congiunturali collegate alla tensione mediorientale hanno impattato maggiormente che altrove, favorendo una maggiore volatilità delle tariffe.

“Lungo le rotte tra l’Asia e la sponda ovest del Nord America si registra dal 2022 un chiaro trend di riduzione dei blank sailing. Che oggi sono quasi pari a zero” avverte il ceo di Sea Intelligence, Alan Murphy. “Anche se prendiamo i valori medi di 4 settimane per attenuare la volatilità in tutte e quattro le direttrici, la tendenza di fondo è la stessa, ovvero quella di un forte calo delle partenze in bianco” sottolinea l’esperto, che aggiunge: “Sembra quindi che nell’attuale contesto di mercato, le compagnie di navigazione stiano tentando di trarre il massimo profitto dalle tariffe relativamente più alte, senza frenare la capacità. Il risultato probabile, tuttavia, sarà quello di una continua pressione al ribasso dei tassi spot”.

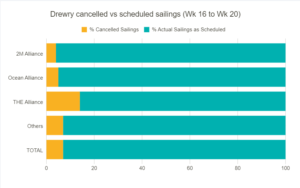

Dello stesso avviso Drewry, che nel proprio report settimanale fa osservare come lungo le principali rotte est-ovest stiano state annunciate tra la settimana n.16 (dal 15 al 21 aprile) e la n.20 (dal 13 al 19 maggio) 46 cancellazioni, appena il 7% delle schedule programmate (che ammontano a 645 sailing).

Il 41% dei blank sailing annunciati per le prossime cinque settimane andrà ad interessare i traffici transpacifici in eastbound; il 37% riguarderà i collegamenti tra l’Asia e il Nord Europa e il Mediterraneo, il restante 22% andrà ad interessare i trade transatlantici in westbound.

Nel periodo preso in esame The Alliance ha annunciato 17 partenze in bianco, mentre OCEAN Alliance e 2M hanno programmato rispettivamente otto e cinque cancellazioni. Altri 16 blank sailing sono stati programmati da una serie di compagnie non affiliate ad una alleanza armatoriale.

Indubbiamente, anche la consegna delle nuove navi ordinate nel periodo pre-pandemico contribuirà non poco ad alimentare ulteriori pressioni ribassiste nel mercato del trasporto marittimo di container.

I carrier si trovano oggi nella necessità di utilizzare quanto più carico possibile per soddisfare il fabbisogno di stiva lungo le rotte impattate dalla crisi mediorientale. Le deviazioni da Suez e il dirottamento delle navi verso il Capo di Buona Speranza hanno di fatto prolungato i viaggi nei servizi di collegamento est-ovest, rendendo necessario l’impiego di più navi per rispettare le schedule programmate. L’aumento delle nuove consegne permetterà quindi ai liner di affrontare questa necessità. E’ chiaro, però, che nel lungo periodo l’overcapacity tornerà ad essere un problema, soprattutto una volta superata la crisi congiunturale del Mar Rosso.

Se è vero che alcuni vettori sono ancora alla ricerca di tonnellaggio extra per i propri servizi in transito dal Capo di Buona Speranza, la nuova capacità che sarà fornita tra il 2024 e il 2025 sarà comunque superiore rispetto a quella richiesta per soddisfare queste esigenze.

Secondo i calcoli di Alphaliner, ad oggi sarebbero necessari ulteriori 1,2 milioni di teu di capacità per permettere ai vettori di fornire le tre navi aggiuntive necessarie richieste per mantenere i servizi di collegamento est-ovest originariamente in transito da Suez. Ma nel 2024 e nel 2025 verranno consegnate rispettivamente 1,9 e 1,4 milioni di TEU aggiuntivi.