Procede a tappe forzata la campagna acquisti di MSC nel mercato dell’usato. L’ultima nave, in ordine di tempo, ad essere entrata a far parte della flotta del primo vettore al mondo è la NYK Deneb, portacontainer da 4200 TEU di capacità costruita nei cantieri sudcoreani di Hyundai Heavy Industries per NYK Line, venduta nel 2018 alla società singaporiana Eastern Pacific Shipping.

La straordinaria espansione della flotta di proprietà di MSC negli ultimi anni non ha precedenti nella storia del trasporto di container. La compagnia di navigazione italo-svizzera ha insomma tutta l’intenzione di aumentare il gap che la separa da Maersk, scalzata dalla prima posizione a Gennaio dell’anno scorso.

In questi anni il colosso fondato dalla famiglia Aponte ha consolidato la sua leadership nel mercato dell’usato e ha già acquistato 283 navi di seconda mano. La new entry, che verrà ribattezzata col nome di Roshney V, è quindi la 284esima unità.

Sulla base dei dati forniti da Alphaliner, MSC ha ad oggi 440 navi di proprietà, 285 gestite con contratti charter e altre 133 in ordine. Con una capacità complessiva di 4,654,873 TEU, e un market share del 17,7%, è oggi in vetta alla classifica con 26 navi in più rispetto al colosso danese e un gap con quest’ultimo di 444.807 TEU.

Quantunque il mercato del trasporto di container via mare sia oggi in contrazione, per effetto del calo della domanda globale di merce, MSC sta continuando ad acquisire tonnellaggio di seconda mano, approfittando del calo dei valori degli asset negli ultimi mesi.

L’enorme disponibilità di risorse accumulate durante il periodo pandemico consente a MSC di far fronte a queste esigenze di spesa. L’obiettivo è quello di ridurre progressivamente il numero delle unità gestite a noleggio e di avere capacità utilizzabile fin da subito per sfruttare al meglio le opportunità di un mercato che a partire dalla seconda metà del 2023 potrebbe tornare in equilibrio.

Nella presentazione dei dati finanziari riferiti all’ultimo trimestre del 2022 è stato il ceo di Maersk, Vincent Clerc a sottolineare come il processo di correzione degli inventari andrà a concludersi nel primo semestre del 2023, favorendo una possibile ripresa degli ordini alle imprese e, quinci, delle spedizioni via mare.

«Mentre entriamo in un anno con prospettive sfidanti e nuovi tipi di incertezze per i nostri clienti, siamo determinati ad accelerare la trasformazione del nostro business e aumentare la nostra eccellenza operativa per cogliere le opportunità uniche che ci attendono» ha aggiunto il manager, sottolineando come il divorzio da MSC sia la logica conseguenza della scelta di Maersk di trasformarsi in un fornitore integrato di trasporto di container.

«Vogliamo disconnetterci dai commoditized aspects dell’industria del trasporto marittimo» avrebbe detto Clerc ad alcuni analisti di mercato a margine della conferenza stampa sulla presentazione dei dati finanziari.

Nella ricostruzione fornita dal periodico specializzato Lloyd’s List, il ceo del colosso danese ha spiegato che l’alleanza 2M è nata nel 2015 con uno scopo ben preciso: «Dovevamo introdurre gradualmente le navi di nuova generazione, quelle da più di 20.000 TEU, e ci serviva una maggiore flessibilità nella gestione della capacità».

Col passare degli anni, però, i vantaggi derivanti dalle sinergie realizzate nello sharing agreement sono andati diminuendo mentre sono aumentate le divergenze sugli obiettivi strategici da perseguire.

«Siamo convinti che questo sia il momento di andare oltre il tradizionale modello di servizio marittimo e rendere la divisione ocean una parte integrata della nostra offerta end-to-end” ha spiegato Clerc. Per raggiungere il traguardo Maersk dovrà riconquistare e mantenere un forte livello di controllo dei livelli di servizio che fornisce. Un obiettivo che probabilmente non potrà essere raggiunto nell’ambito di una alleanza.

«Abbiamo le dimensioni e lo spazio di costo competitivo per stare da soli e soddisfare le aspettative dei nostri clienti per il futuro, e non vediamo l’ora di lanciare nuovi entusiasmanti prodotti per i clienti oceanici» è il messaggio conclusivo che il n.1 di Maersk ha consegnato nelle mani degli analisti.

Una cosa è certa, il mondo dello shipping sta cambiando. I prossimi due anni saranno cruciali per il settore. La fine dell’alleanza 2M porterà sicuramente a un cambiamento nella composizione competitiva dei network oceanici.

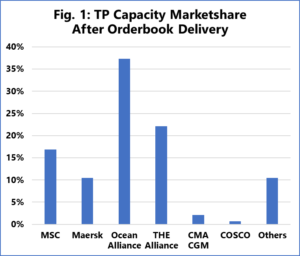

Nel caso ipotetico che le altre due alleanze (The Alliance e Ocean Alliance) rimangano intatte e che le navi ordinate in questi anni vengano consegnate in tempo, i cambiamenti nella quota di mercato della capacità dispiegata da ciascun operatore potrebbero essere dirompenti.

La società di consulenza Sea-Intelligence ha realizzato una simulazione pratica di come potrebbero cambiare gli equilibri di mercato sul trade transpacifico.

«MSC avrà una posizione di vantaggio competitivo rispetto a Maersk ma avrà un potere di fuoco sicuramente minore rispetto a quello messo in campo dalle due alleanze ancora operative» afferma Alan Murphy, Ceo di Sea Int.

«Sul trade Asia-Europa troviamo essenzialmente la stessa situazione, ad eccezione dei piccoli vettori, che avranno un ruolo senz’altro marginale in questo traffico» ha concluso Murphy.